Топ 2 по доходности

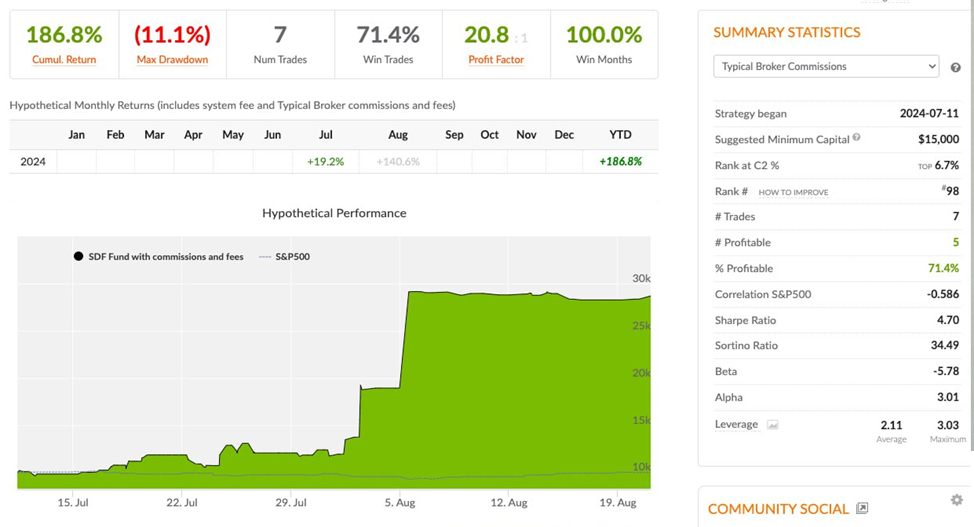

Спешим сообщить, что наша стратегия SDF Fund, о которой мы ранее сообщали, привлекла новых подписчиков на платформе Collective2. Стратегия продемонстрировала высокие показатели доходности, что позволило ей подняться в топ 2 лучших на платформе.

https://collective2.com/my/7JT3SL2UZ

В данном посте мы рассмотрим ключевые результаты, объясним, как были рассчитаны показатели, и почему они важны для инвесторов, заинтересованных в надежном управлении рисками и повышении доходности.

Анализ инвестиционных стратегий

Анализ инвестиционных стратегий требует использования математических инструментов для оценки волатильности и прогнозирования доходности. Инвесторы должны учитывать не только прибыль, но и связанные с ней риски. Интеграция математических моделей оценки коэффициентов риска позволяет более точно определять вероятные сценарии развития событий на финансовом рынке. Важную роль играют как краткосрочные, так и долгосрочные стратегии, каждая из которых требует тщательного анализа и учета ряда переменных.

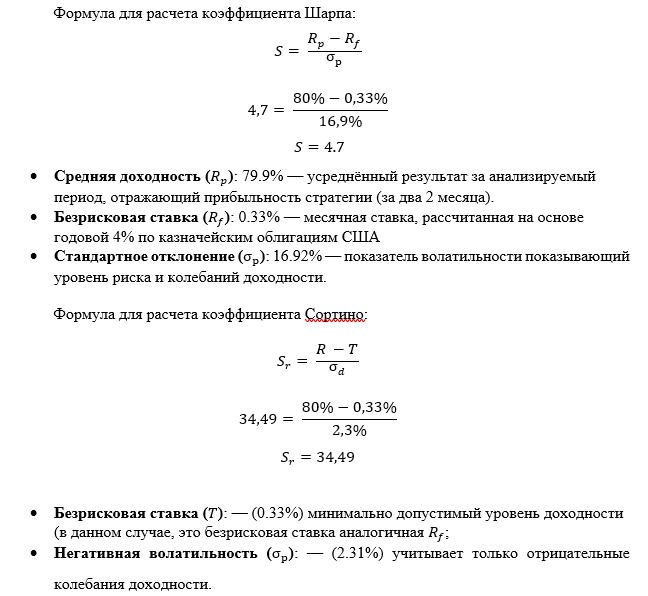

Сравнение средней доходности (R) с безрисковой ставкой позволяет определить, насколько стратегия оправдывает взятые риски, что является важным критерием её эффективности, выражаемой через коэффициент Шарпа. Его основа — это математический анализ соотношения доходности и риска, что делает его универсальным инструментом для сравнения различных инвестиционных портфелей

Однако не все риски одинаково важны. Коэффициент Сортино, в отличие от Шарпа, фокусируется на измерении так называемой «негативной» волатильности, которая отражает только те колебания, которые приводят к потерям. Это делает его более точным показателем для стратегий, ориентированных на минимизацию убытков.

Расчет коэффициентов

Стандартное отклонение и негативная волатильность были получены на основе данных, предоставленных сайтом Collective2.

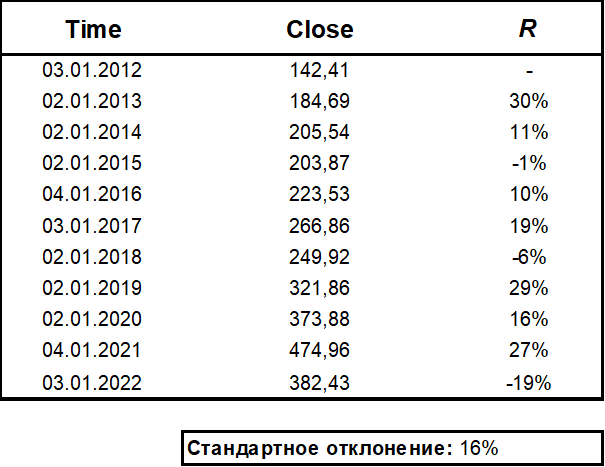

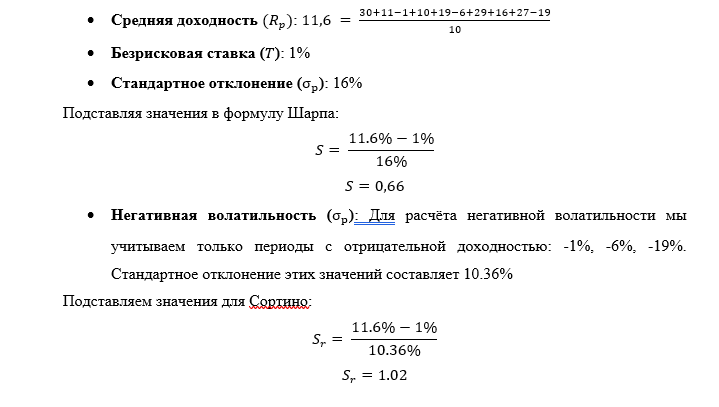

SP&500: Шарпа и Сортино

Для примера рассмотрим расчёт коэффициентов Шарпа и Сортино для индекса S&P 500, используя данные за последние 10 лет. Для примера были взяты цены закрытия индекса S&P 500 за каждый год с 2012 по 2022 год.

На их основе вычислена годовая доходность, а безрисковая ставка в США за этот период составляла 1%.

Сравнение показателей

Наша стратегия, показавшая доходность в 185% за два месяца, продемонстрировала коэффициент Шарпа на уровне 4.7 при волатильности 16.92%. Коэффициент Сортино также оказался значительно выше стандартных значений — 35. В отличие от более консервативных стратегий, таких как индекс S&P 500, наши результаты отражают агрессивные методы управления капиталом и краткосрочную природу стратегии, что и объясняет существенные различия в показателях.

Заключение

Стоит отметить, что коэффициенты Шарпа и Сортино могут изменяться в зависимости от выбранных временных интервалов, что затрудняет их точное определение для различных стратегий. Например, на сервисе PortfoliosLab представлен скользящий 12-месячный коэффициент Шарпа, который демонстрирует значения, близкие к тем, что мы обнаружили для периода 2022-2023 годов. Несмотря на популярность индекса S&P 500, коэффициент Шарпа этого портфеля (если бы вы держали индекс) оказался ниже, чем у нашей стратегии за 10-летний период.

Если вы хотите участвовать в других наших стратегиях, следите за нашим профилем на Collective2.

День открытых дверей магистерских программ Факультета экономических наук!